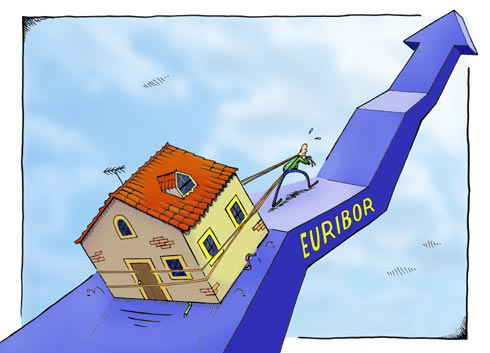

Tras su insignificante descenso del mes de julio el Euribor, índice referencial de la inmensa mayoría de las hipotecas en España, ha iniciado agosto en el 2’177%, su nivel más alto en los últimos 28 meses. Una subida que conllevará que todos aquellos hipotecados que revisen su hipoteca durante este mes tengan que pagar una media de 60 euros más mensualmente, cantidad todavía más importante cuanto más largo sea el plazo de la hipoteca y mayor la cuantía de esta.

Se trata de una noticia claramente negativa para la economía de los hipotecados en España. Sin embargo sigue habiendo millones de familias a las que no les afectará esta subida porque, desgraciadamente, siguen pagando por encima del valor que tiene actualmente dicho índice. Son las familias con una cláusula suelo en su hipoteca. Según cálculos de ADICAE basados en estadísticas del Banco de España, la cifra de hipotecas afectadas por esta cláusula abusiva sería de 3.834.095 en 2008 y el beneficio obtenido por las entidades estaría en torno a los 7.000 millones de euros.

ADICAE ya ha denunciado, por el momento, a 101 entidades bancarias que han incluido las abusivas cláusulas suelo en las hipotecas. Una denuncia a la que ya se han sumado alrededor de 16.000 consumidores, en lo que se ha convertido en la mayor demanda colectiva de la Historia de España contra los abusos bancarios.

Atrévase a negociar las condiciones

Es preciso recordar que existen algunas fórmulas para tratar de paliar las subidas del Euribor. Una de ellas es amortizar capital antes de que este índice siga subiendo. Además siempre podemos negociar con nuestro propio banco, centrándonos en la eliminación de cláusulas o productos vinculados. Si se niegan a mejorar las condiciones, es momento de cambiar de entidad bancaria y buscar una que se haga cargo de los gastos de subrogación de la hipoteca.

Si se decide a cambiar su hipoteca debe recordar que los redondeos al alza de los diferenciales están prohibidos, debe aclarar si existen comisiones por subrogación o comisión de amortización anticipada total o parcial -las comisiones se deben negociar-, exigir un folleto informativo con las condiciones esenciales de la operación y, sobre todo, buscar asesoramiento profesional antes de firmar su nuevo préstamo para evitar la inclusión de cláusulas abusivas que limiten las bajadas de tipos de interés o perjudiquen seriamente sus derechos como consumidor.